理学療法士のこうすけです。

最近老後資金2000万円問題が取り上げられるなど、老後資金に関する不安が広がってきています。そして、その問題を解消するためには国に期待するのでは無く、自分でお金を貯める必要があります。

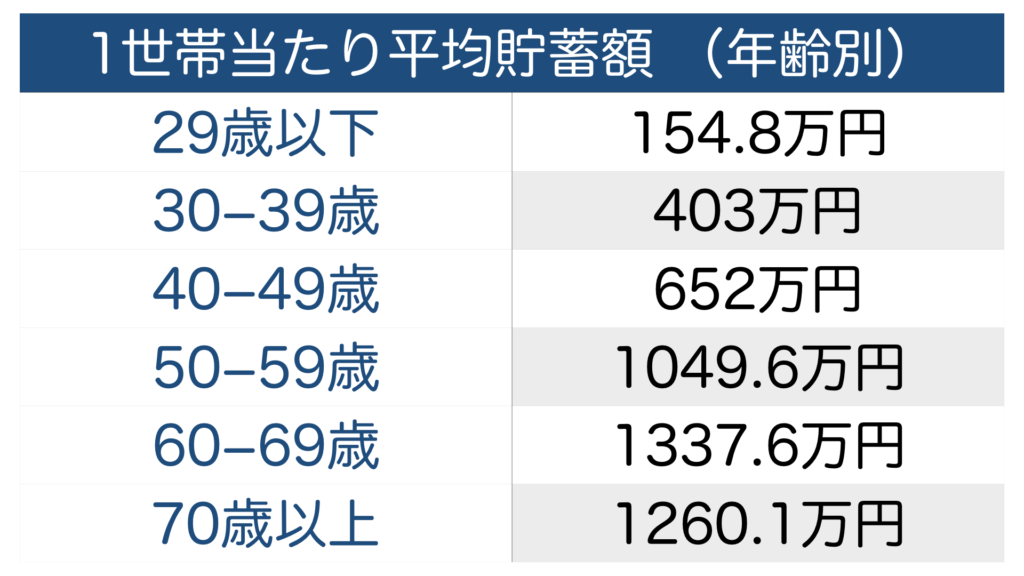

厚生労働省が平成28年に発表したデータによると、年齢別の貯金の状況は以下の通りでした。

こうやってみてみると、みんな結構お金貯めてるんだなーと思うのと、それでも2000万円に達する人はほとんどいなさそうだなーということを感じます。

質素倹約に努めて暮らすには2000万円も必要ないかもしれませんが、老後を豊かに暮らしたいのであれば、2000万円くらいの資産は最低でも欲しいですよね。

では

『お金を貯めるために何をする?』と聞かれたら、皆さんはどう答えますか?

ほとんどの人は『節約して貯金する』という答えるのではないでしょうか。

少なくとも『節約して投資する』と答える人はほとんどいないでしょう。

ではなぜ投資ではなく、貯金なのでしょうか?

- 投資は怖い(危ない)から

- 貯金は安全だから

というなんとなくのイメージで判断していないでしょうか?

今回は貯金・投資のメリット・デメリットを紹介し、イメージでは無く、正しい知識として貯金や投資を理解していただきたいと思います。

投資・貯金のメリット・デメリットを理解して、実生活に応用できるようになる(闇雲に恐れることが無くなる)

Contents

貯金は果たして安全なのか

子供の頃から色々な人に『貯金をしなさい』と言われてきた人は多いと思います。ですが、本当に貯金は資産を増やす上で一番最適な方法なのでしょうか?

また、投資を始めてみようと思って親に話しても『投資は危ないからダメだ』『貯金は安全だから』と投資では無く貯金を勧められた方もいると思います。

では、

なぜこのような思考が世間に広まっているのか。

これは、『貯金』『投資』のメリット・デメリットを把握することで理解ができます。

貯金のメリット

- 元本割れすることがない

- すぐに使用することができる

貯金のメリットを挙げるとすると、上記の2つが挙げられます。

まず、一つ目の『元本割れすることがない』ですが

銀行に預けたお金は基本的には減ることはありません。

例えば、100万円を銀行に預けて1年経ったら50万円になってましたなんてことはないわけです。

当たり前ですね。

また、たとえ預けていた銀行が倒産したとしても一つの金融機関につき1000万円までは保証してくれる『ペイオフ』という制度もあります。

このように自分のお金をしっかりと守ってくれるのが貯金(銀行預金)のメリットの一つになります。

世の中の大半の人が貯金が安全だと言っているのはこのメリットからでしょう。

次に、2つ目のメリットである『すぐに使用することができる』ですが、

銀行に預けたお金は、銀行やコンビニのATMなど比較的簡単に引き出すことができますよね?

実はこれって意外とすごいことなんです。

他の資産ではこうはいきません。

不動産であれば買い手を見つけて様々な手続きを経ないと現金化できませんし、株に関しても売却してからその額が銀行に振り込まれるまで時間がかかります。金でも、質屋などに持っていかなければ現金に換えることはできません。

自分『ちょっとカフェでもいかない?』

友人『いいねいいね!!』

自分『あ、でもお金なかったから家の庭売ってくるわ』

とはならないわけです。

このように、手軽に引き出せるという点が貯金のメリットの一つになります。

貯金のデメリット

ほぼ間違いなく価値は下がっていく

続きまして、デメリットについてです。

さっき貯金のメリットとして、『元本割れすることがない』という話をしましたが、これはあくまでも『数値』に関してです。『価値』という側面から見るとまた違った見え方になってきます。

100万円預ければ、いつ引き出しても100万円が保証されているというのが貯金ですが、もしこの100万円が50万円の価値しかなかったらどうでしょうか。

だいたい今130円くらいで缶コーヒーが買えますが、これが260円(倍)出さないと買えなくなった場合、数値が保証されていたとしても価値は半分になっているわけです。

このような状況を『インフレーション(インフレ)』と言います。

このインフレが起こるとお金の価値が減少(物価が上昇)していきますが、過去の歴史をさかのぼることでどのようにお金の価値が変化してきたかを知ることができます。

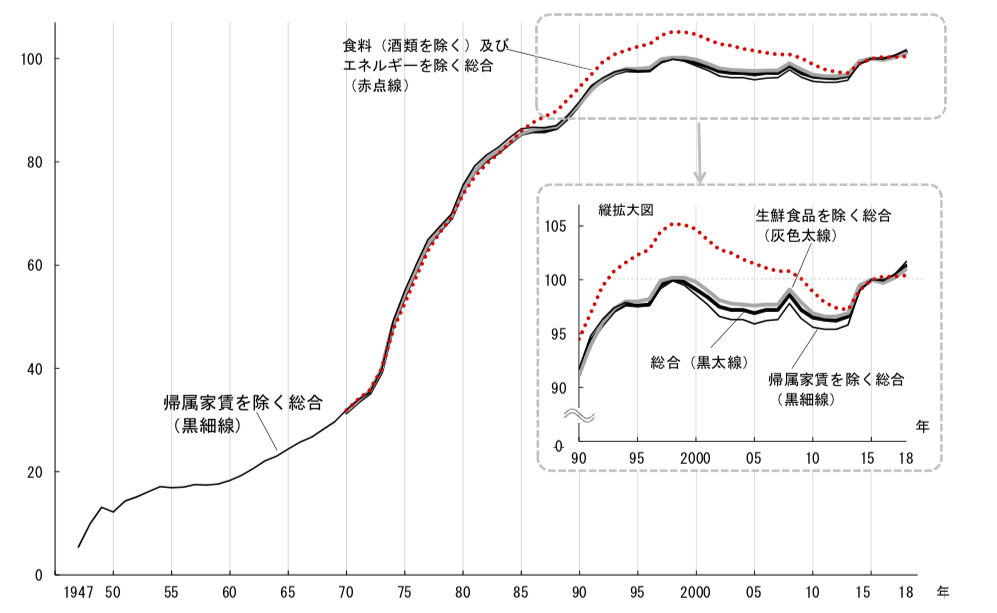

このグラフは1947年から2018年まで物価の変動(消費者物価指数)を時系列で示したものです。

これを見ていただくと、2018年を100とした時、1947年は10以下とものの価値が1/10以下だったことがわかります。つまり、お金の価値が約60年の間に10倍下がったいうことなのです。

分かりやすくいうと、1947年に100万円を持っていたとしても、2018年の今は10万円分のものしか買えないということになります。

このように過去の歴史を見てみてもインフレは少しずつ進んでいるのです。

日本はバブル以降、不景気となりデフレが長く続いたため、1990年以降のインフレは比較的マイルドですが、安倍政権は年間2%のインフレを目指しており、今後も上昇していくことが予想されます。

また、国際通貨基金(IMF)が日本の消費者物価指数を予測しており、年間1%程度の物価上昇が見込まれると予想しています。

このような状況の中、日本は今後デフレになると予想を立てている人は、現金で所有する(貯金する)のも一つの手ですが、順当にいくと現金の価値はほぼ間違いなく低下することが予想されます。

投資は危険なのか

続いて、『投資は危険なのか』という話ですが、『一晩で借金を背負いました』とか『投資はギャンブル』のような意見から投資は危険だと言われていると思いますが、これも本当なのでしょうか。

先ほどと同様にメリット・デメリットを知ることでこれらの不安も解消することができます。

投資のメリット

- 高確率で資産を増やすことができる

投資のメリットは何と言っても高確率で資産を増やすことができるという点です。

以前にもお話ししましたが、世界経済は常に進歩していてそれに伴って世界の株価も上昇していくことが知られています。

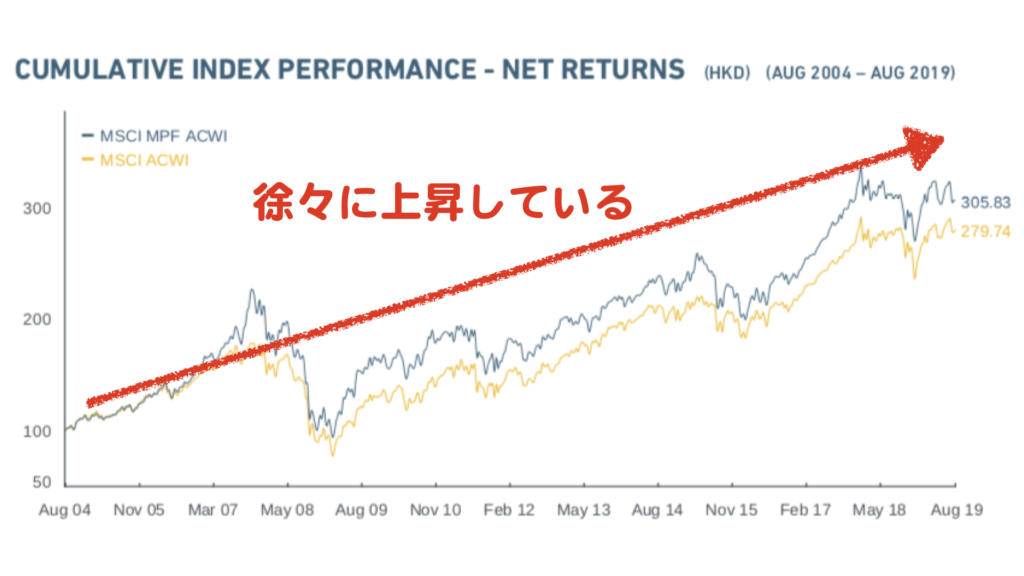

このグラフを見ると2004年時の世界の株価(MSCI ACWI)を100とすると2019年には305.83と約3倍になっていることが分かります。

つまり、2004年に世界中の株に投資していれば、ただほかっておいただけで305万円に増えたということになります。(税金などの諸費用除く)

このように、長い期間をかければ着実に資産を増やすことできるのが投資のメリットです。

投資のデメリット

- 短期間では元本割れのリスクがある(長期では少ない)

- すぐに使用することができない

次にデメリットについて解説してきます。

まず一つ目が『短期間では元本割れのリスクがある』という点です。

これが、多くの人が『株は危ない』という理由でしょう。

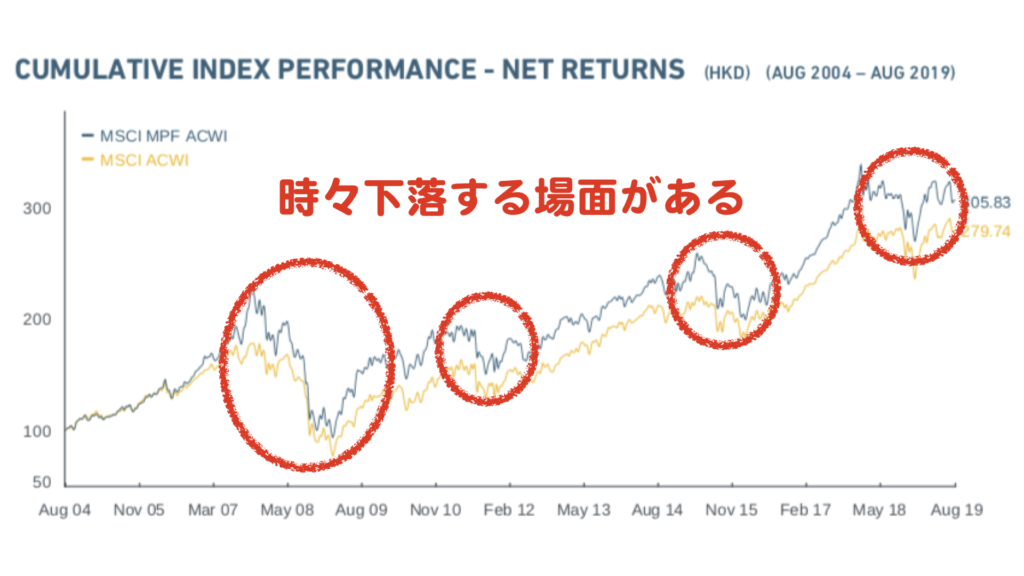

先ほどのグラフをもう一度見ていただくとちょこちょこと大きく下がっている部分があることが見て取れると思います。

このちょこちょこある下落のタイミングで株を売却してしまうと損してしまうのです。

特に一番大きく下落しているところは有名な『リーマンショック』の時であり、最大50%近く株価が下落しました。

この大暴落のタイミングで売却してしまった人は資産が半分になって『大損した』『投資は危険』となるわけですね。

ただし、これは短期間での話であり、長期間で見た場合には、たとえリーマンショック直前の一番高いところで株を買って暴落に巻き込まれたとしてもそのままほかっておけば、その10年後には大幅にプラスになっていたというわけなので、あくまでも短期間では元本割れする可能性があると知っておいてください。

二つ目のデメリットは貯金のところでも話した通り、現金をすぐに使いたい時に現金化しにくいなど『すぐに使えない』点です。

また、手続きが面倒ということや現金化するまで少し時間がかかることに加えて、株式は短期間では価値が下がる可能性も十分に考えられ、そのタイミングで現金化すると損してしまうため、損しないために『すぐに使えない』ということもあります。

知識の使い方

では、実際にこれらのメリットとデメリットを知って実生活にどのように活用していくと良いかを解説していきます。

貯金と投資のメリットを活かしてデメリットを補うように利用すると以下の方法がオススメになります。

- 長期間使用しないお金は投資に回す(iDeCoやNISAを使用)

- 短期間で使用するお金は貯金でまかなう(どれだけリスクを取りたくない人でも20年使わないお金は投資へ)

長期間使わないお金は投資に回す

現金(貯金)で持っていると価値が低下する可能性が高いです。しかし、投資に回しても元本割れをするリスクが短期間だと特に高いです。

つまり、長期間使う予定のないお金(老後資金など)を投資に回していくのがオススメです。その際、節税に有効であるiDeCoやNISAを使用するとより効率よく資産を増やすことができます。

具体的には投資期間5年だと株価は-10%〜30%、10年だと−3~20%、15年だと−1〜15%、20年だと0~14%程度の幅におさまっていることが過去のデータから分かっているため(ここでは米国株のデータを使用)これを参考にどれくらいリスクをとって投資に回して決めていくと良いでしょう。

短期間で使用するお金は貯金でまかなう

先ほどとは逆に短期間で使用する可能性の高いお金に関しては、投資に回すと使いたいタイミングで元本割れしているリスクがあり、逆に現金(貯金)は短期間では大きく価値が下がる可能性が低いため、貯金でまかなうことがオススメです。

具体的には先ほどのデータを利用して、安全にいきたい人は、過去のデータ上でマイナスになったことが無い20年(老後資金)をめどにそれ以下の期間で使う予定のあるお金は現金で所有し、強気でいきたい人は10年以内に使う予定のあるお金を現金で所有するというのが現実的なところかと思います。

安全にいきたい人

- 20年以内に使う予定のないお金は投資に回す

強気でいきたい人

- 10年以内に使う予定のないお金は投資に回す

まとめ

この記事を読んで、貯金が安全で投資が危険というのが一つの側面しか見られていないイメージだということが理解していただけたかと思います。

メリット・デメリットをしっかりと把握した上で、貯金と投資の両方を使ってより確実に資産形成していきましょう。(投資方法について知りたい方はこちら)

もちろんこの話をする大前提は節約が出来ているということですけどね。^ ^

もしまだという方はこちらからどうぞ。

ちなみに、このブログのタイトルでもあるお金持ちになるということにフォーカスするなら、現金比率をできる限り下げて、投資に回すお金を増やしていくということが一番の近道になりますので、『絶対金持ちになってやる』という強い気持ちを持っている方は、生活防衛資金を残し、リスクを理解した上で、フルインベストメント(全額投資)が最短ルートになります。

僕はこっち派ですが、大暴落した時に耐え切れる鬼メンタルが大事ですね!笑

大暴落した際に仲間がいましたら、一緒に傷を舐め合って嵐をしのぎましょう。

Twitterもやっておりますので、どうぞお気軽にご連絡ください。

参考になれば嬉しいです。

参考図書